- Nákupy

- Chytré nákupy

- Wish.com – registrace a nakupování na Wish česky

- PayPal – přihlášení, co to je, chybí podpora v češtině

- Cashback portál: zkušenosti a co byste měli vědět

- Wolt – promo kód a sleva -150 Kč – kredity zdarma

- Platební karta Revolut – v čem je revoluční?

- TransferWise – recenze, karta, podrobný návod

- Nejlevnější iPhone – tipy na to, kde jej koupit

- Věrnostní programy

- Užitečné články

- Chytré nákupy

- Finance

- Úvěry a hypotéky

- Půjčka na směnku – od soukromé osoby a lichváře

- Půjčky pro dlužníky – s exekucí i na ruku

- Nebankovní půjčka bez registru a zástavy

- Půjčka pro nezaměstnané – rychlá a okamžitá

- Půjčka o víkendu – online a ihned

- Rychlá půjčka bez doložení příjmů – výhoda či riziko?

- Rychlá půjčka online – na účet do hodiny

- SMS půjčka – ihned na účet a pro problémové klienty

- Mikropůjčky – rychlé a online

- Finanční témata

- Užitečné články

- Úvěry a hypotéky

- Pojištění

- Domácnost

- Kariéra

- Cestování

Bankovní účet – samozřejmost pro každého

4 minuty čtení

V dnešní době si život bez bankovního účtu už nedokáže téměř nikdo představit. Není neobvyklé, že jeden člověk vlastní dva a více bankovních účtů a každý využívá pro jiné účely. Na bankovním trhu je nabídka bankovních účtů pro soukromé osoby poměrně široká. Co vše souvisí s bankovním účtem, jeho založením a vedením?

Běžný bankovní účet

Vybrat si běžný bankovní účet nemusí být jednoduché, a to právě díky nepřebernému množství různých nabídek. Banky pro svoje účty nabízejí obvykle různé podmínky, motivují zájemce o založení účtu různými bonusy apod. Určitě se vyplatí si nabídky srovnat podle toho, co konkrétně od svého účtu každý očekává a podle mnohých poplatků, které se založením a vedením účtu souvisejí.

Kontokorent

Pro každého je důležité něco jiného. Někdo ocení možnost kontokorentu, někdo poskytnutí více platebních karet k účtu. Pro někoho může být zásadní například i dostupnost bankomatů pro případ, že by si chtěl peníze vybrat v hotovosti.

Založení bankovního účtu

Založení bankovního účtu je velice jednoduché. Většina bank v současnosti navíc nabízí i založení účtu on-line, což je vůbec nejrychlejší způsob. Kromě toho si lze účet otevřít také osobně na pobočce banky a některé instituce nabízí i založení po telefonu. Se založením bankovního účtu se nepojí ani příliš velká byrokracie. Do banky lze přijít pouze s jedním dokladem totožnosti.

Studentský účet

Jak již bylo zmíněno výše, každý od svého bankovního účtu očekává něco jiného. A stejně tak ne každý bankovní účet se hodí pro všechny. Studentům se například mnohem více než běžný účet vyplatí založení studentského účtu. Proč? Studentské účty totiž poskytují nad rámec

„běžných vlastností“ účtu i různé slevy a výhody, které využijí nejvíce právě studenti a mladí lidé.

Studentské účty nejčastěji poskytují velké bankovní instituce. Lze si je založit například u České spořitelny, Komerční banky nebo ČSOB. Každá z nich poskytuje odlišné služby a zvýhodněné nabídky, opět se proto doporučuje si vhodný účet vybrat podle individuálních potřeb.

Bonusy k bankovnímu účtu

Ve chvíli, kdy si zájemce založí u banky účet, získává nejen jakési místo pro uložení svých financí, ale také řadu doprovodných nabídek a služeb. Jedná se zejména o následující:

- Internetové a mobilní bankovnictví

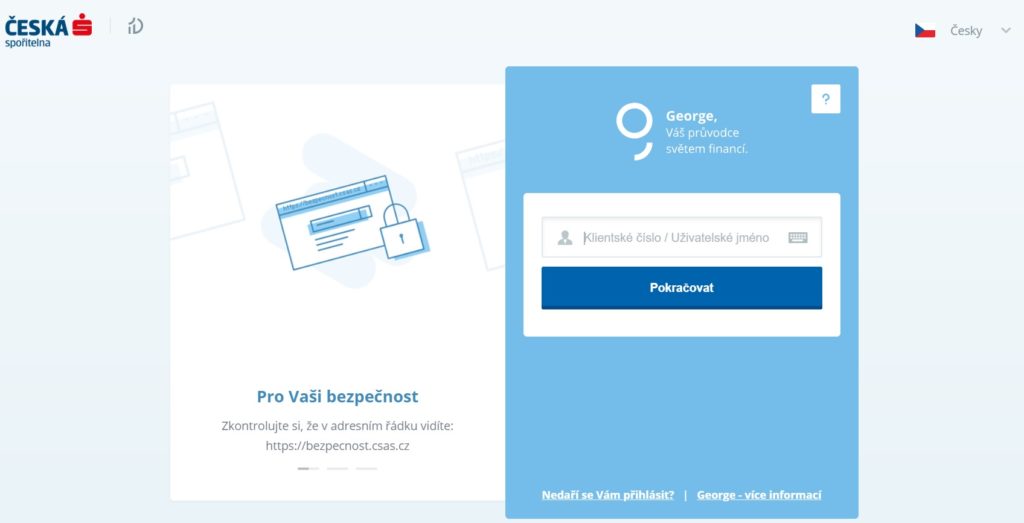

Internetové a mobilní bankovnictví k běžnému bankovnímu účtu nabízí každá banka. Obvykle si tyto služby také specificky pojmenovává. Zatímco u Komerční banky se systém internetového bankovnictví jmenuje Moje banka, u České spořitelny se jedná o George, u Creditas zas o multibankovní aplikaci Richee.

A právě o internetovém bankovnictví George bylo v posledních několika měsících hodně slyšet. Důvodem byl fakt, že Česká spořitelna nahradila zastaralý systém Servis 24 novým Georgem a postarala se tak o proces, který v novodobé historii internetového bankovnictví nemá obdoby. Přechod ze starého systému na nový se týkal 1,5 milionů klientů.

- Platební karta

Platební kartu zdarma vydává k účtu každá banka, některá ovšem nikoliv jen jednu. Zatímco u největších českých bank – České spořitelny, Komerční banky nebo ČSOB – zájemce o účet získá jen jednu platební kartu, u menších, ale čím dál tím více oblíbenějších bank jich je více. Příkladem může být například Air Bank, kde majitel účtu získává platební karty dvě, a navíc jednu platební nálepku.

V této souvislosti je ale dobré zmínit, jaký je rozdíl mezi kreditní a debetní kartou. Obě jsou určeny ke stejnému účelu, tedy k placení. Přesto se však výrazně liší.

Debetní karta je nejběžnější typ, a právě tento typ se pojí se založením bankovního účtu. Pokud se tedy v podmínkách pro založení účtu píše, že klient získává i platební kartu, jedná se o kartu debetní. Při placení tímto typem karty se částka strhne z finančních prostředků majitele účtu.

V případě kreditní karty dochází k utrácení peněz banky. Při platbě prostřednictvím kreditní karty banka klientovi v podstatě půjčuje utracenou sumu a ten je pak povinen tento dluh splatit. Může tak učinit v tzv. bezúročném období, které nejčastěji trvá 50 dnů.

Bankovní účet a převody peněz

Běžnou operací bankovních účtů je převod finančních prostředků mezi sebou. Za zmínku proto stojí informace o převodu peněz – jak dlouho trvá, na čem záleží a jak je to třeba při převodu ze zahraničí.

Jiná situace nastává ve chvíli, kdy se jedná o převod peněz mezi účty v rámci stejné banky – peníze jsou převedeny prakticky okamžitě. O něco delší lhůty je pak potřeba očekávat při převodu na účet v jiné bance – v této situaci se může jednat až o několik dnů. V praxi ale není neobvyklé, že se peníze na účtu u jiné banky připisují ještě týž den nebo nejpozději druhý den ráno.

Specifická situace nastává při převodu peněz do zahraničí. Tam totiž velmi záleží na tom, v které měně se finanční prostředky převádí. Termíny se zde pohybují od dvou do deseti dnů.

- Kód banky

Aby bylo jasně na první pohled patrné, z jaké banky jsou peníze odeslány nebo naopak přijímány, představuje poslední čtyřčíslí u běžného bankovního účtu tzv. kód banky. Jedná se o specifický bankovní kód, který dané instituci přiřazuje Česká národní banka.

Přestože kódy bank největších bankovních institucí jsou všem velmi dobře známé, není potřeba si je pamatovat. Většina internetových bankovnictví totiž nabízí při posílaní tuzemské platby seznam s kódy bank.

Poslední aktualizace: 05. 01. 2019